Comment préparer votre retraite en NZ?

Si vous êtes installé en Nouvelle-Zélande depuis quelques temps et que vous y envisagez votre avenir à long terme, vous vous posez certainement la question du fonctionnement de la retraite au pays des kiwis. A partir de quel âge peut-on prendre sa retraite en Nouvelle-Zélande ? De quel montant pouvez-vous bénéficier ? New Zealand Services vous explique tout !

La retraite en Nouvelle-Zélande

Il n’y a pas d’âge officiel pour prendre sa retraite en Nouvelle-Zélande. Néanmoins, 65 ans semble être le consensus parmi la population et la plupart des Kiwis prennent leur retraite autour de cette âge-là. C'est en effet l'âge auquel les régimes de retraite commencent à payer les pensions, y compris la NZ Superannuation (ou “NZ Super”) financée par le gouvernement.

New Zealand Superannuation est un paiement bimensuel versé aux personnes âgées de 65 ans ou plus. Pour être éligible, vous devez, être soit citoyen, soit résident permanent, ou résident et avoir vécu en Nouvelle-Zélande pendant au moins 10 ans depuis votre 20e anniversaire.

Cinq de ces dix années doivent avoir été passées en NZ après votre 50e anniversaire.

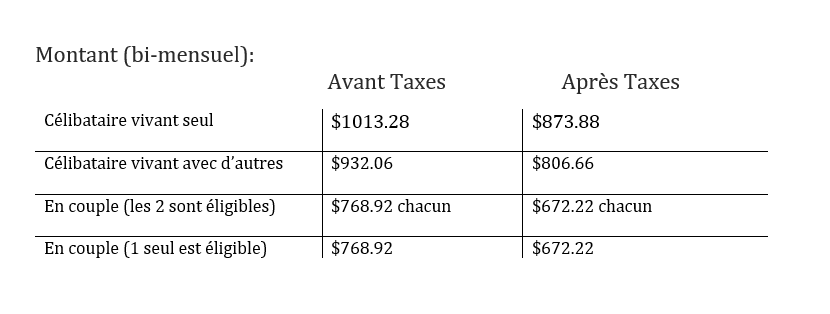

Montants de la NZ Superannuation

Pension de l’étranger

Si vous recevez une pension dans un autre pays, cela affectera le montant que vous recevez en Nouvelle-Zélande.

Impôts sur les pensions à l'étranger

Dans la plupart des cas, vous devrez payer l’impôt sur le revenu en Nouvelle-Zélande pour les pensions reçues à l’étranger.

Transfert des pensions en Nouvelle-Zélande

Les pensions versées dans certains pays, en particulier au Royaume-Uni, en Australie et en Afrique du Sud, peuvent être transférées en Nouvelle-Zélande.

LE KiwiSaver, VOTRE retraite COMPLÉTAIRE

En complément de la NZ Superannuation qui fournit juste de quoi assurer un niveau de vie basique, beaucoup de Kiwis se tournent vers une épargne complémentaire pour assurer leur retraite.

Pour encourager cela, le gouvernement a créé en 2007 le « KiwiSaver ».

Le KiwiSaver est une solution d'épargne volontaire développée afin d’encourager et d’aider les kiwis dans la préparation de leur retraite. Si vous avez 18 ans ou plus et que vous entrez dans le monde du travail, vous serez automatiquement inscrit à KiwiSaver, sous réserve que vous soyez éligible.

Les membres augmentent leur capital petit à petit par des contributions régulières venant de leur salaire et de leur employeur. L'argent qui s'accumule est investi pour vous par des professionnels spécialisés accrédités jusqu'à ce que vous soyez admissible au “NZ Super” dès l'âge de 65 ans. Le KiwiSaver rapporte donc des intérêts qui varient selon le type de placement choisi.

Vous pouvez choisir de verser 3%, 4% ou 8% de votre salaire brut sur votre compte KiwiSaver. Votre employeur doit également contribuer à hauteur de 3% minimum de votre salaire brut.

Les travailleurs indépendants peuvent également cotiser au KiwiSaver par le biais de versements volontaires mais il n’y a évidemment pas de contributions de l’employeur dans ce cas.

Le KiwiSaver est réservé aux personnes qui vivent en Nouvelle-Zélande de manière permanente, avec un visa de résidence, de résidence permanente ou citoyen.

Pour plus d’information pour bien choisir son Kiwisaver, cliquez ici

Qui est éligible au KiwiSaver ?

Pour pouvoir bénéficier du KiwiSaver, vous devez :

Etre citoyen ou résident néo-zélandais

Habiter en Nouvelle-Zélande

Avoir moins de 65 ans

Vous ne pouvez pas souscrire à KiwiSaver si vous :

Avez un visa temporaire de visiteur, de travail ou d’étudiant

Vivez à l’étranger, sauf si vous êtes un employé du gouvernement néo-zélandais :

o Détaché à l’étranger ; et

o Employé sous les termes et conditions de la Nouvelle-Zélande ; et

o Servant dans une juridiction ou les inscriptions au KiwiSaver sont légales.

Choisir un fondS d’investissement pour votre compte KiwiSaver

Vous avez le choix du fonds d’investissement sur lequel vous placerez votre KiwiSaver. Il existe 27 fournisseurs de KiwiSaver et près de 305 fonds différents. Si vous ne choisissez aucun fonds en particulier, votre employeur ou le gouvernement vous attribueront un fonds KiwiSaver “by default” (par défaut). Les KiwiSavers sont gérés par des entreprises agréés telles que les banques ou les sociétés d'investissement. Chaque établissement dispose de plusieurs fonds différents avec des risques et des taux d’intérêts variables.

Dans quelles circonstances puis-je débloquer mon KiwiSaver ?

Vous pouvez en principe retirer tous vos fonds de votre KiwiSaver uniquement lorsque vous atteignez l'âge de la retraite (actuellement 65 ans).

Si vous avez rejoint un fonds KiwiSaver avant le 1er juillet 2019 (et que vous aviez entre 60 et 64 ans), vous devez maintenir votre fonds dans votre KiwiSaver pendant 5 ans. Vous ne pouvez pas retirer vos fonds à 65 ans.

À partir du 1er avril 2020, vous pouvez désormais :

retirer vos fonds à tout moment après l'âge de 65 ans

ou conserver votre argent dans votre KiwiSaver pendant toute la durée de 5 ans (et retirez-les ensuite).

Il existe toutefois quelques exceptions vous permettant de retirer vos fonds avant vos 65 ans. Si vous achetez votre première maison (sous certaines conditions), déménagez à l'étranger, souffrez d'une maladie grave ou avez des difficultés financières importantes, vous pourrez peut-être récupérer une partie ou la totalité de vos économies plus tôt.

1. Économiser pour l’achat de votre première maison

Lors de l'achat de votre première maison, vous pouvez effectuer un retrait unique de vos économies, à condition d’avoir contribué à votre KiwiSaver depuis au moins trois ans.

2. Récupérer vos économies si vous quittez le pays

Si vous quittez le pays définitivement et déménagez ailleurs qu’en Australie, vous pourrez débloquer votre KiwiSaver et récupérer vos économies après 1 an de vie à l’étranger.

3. RETIRER VOS éCONOMIES EN CAS DE DIFFICULTéS FINANCIÈRES OU DE PROBLÈMES DE SANTé

Si vous rencontrez des difficultés financières importantes, vous pourrez peut-être retirer une partie ou la totalité de vos cotisations et de celles de votre employeur.

De même, vous pourrez peut-être retirer une partie ou la totalité de vos fonds KiwiSaver plus tôt si votre état de santé affecte de façon permanente votre capacité à travailler ou si votre vie est en danger.